Trí tuệ Nhân tạo (AI) đã trở thành một xu thế không còn xa lạ trước bối cảnh cuộc cách mạng công nghiệp 4.0 đang diễn ra mạnh mẽ trên toàn cầu. Không chỉ tất cả các ngành nghề trong nền kinh tế mà ngay cả Chính phủ, các tổ chức phi Chính phủ đều đang nỗ lực ứng dụng AI để chuyển đổi số nhanh hơn, hiệu quả hơn. Riêng trong lĩnh vực ngân hàng, phần lớn các nhà băng đều xác định mô hình Ngân hàng tích hợp Trí tuệ nhân tạo (AI-Powered Banking) sẽ là công nghệ mang lại tăng trưởng mạnh mẽ cho chính các Ngân hàng trong vài thập kỷ tới.

1. Trí tuệ nhân tạo – Nhân tố chinh phục thế hệ “khách hàng số”

Phát biểu tại hội thảo “Tiến tới quốc gia không tiền mặt” hôm 19/11 vừa qua, Phó Thống đốc NHNN Phạm Tiến Dũng cho biết, 95% tổ chức tín dụng đã có, đang xây dựng hoặc dự tính sẽ xây dựng chiến lược chuyển đổi số. Hiện có khoảng 80 ngân hàng triển khai dịch vụ Internet banking, 44 ngân hàng cung cấp dịch vụ Mobile Banking, 45 tổ chức cung ứng dịch vụ trung gian thanh toán, hơn 90 nghìn điểm thanh toán QR, gần 298 nghìn POS khắp cả nước. Thanh toán không tiền mặt trên nền tảng số đã tăng rất mạnh trong thời gian qua, riêng 9 tháng đầu năm 2021, thanh toán Mobile tăng 76,2% về số lượng và 88,3% về giá trị; Thanh toán qua Internet tăng 51,2% về số lượng và 29,1% về giá trị so với cùng kỳ năm 2020.

Một thống kê khác thì cho thấy, đến năm 2025, Việt Nam sẽ có một thế hệ “khách hàng số” chi phối thị trường. Đây là một trong trong những lực lượng chính sẽ tham gia vào thị trường tài chính và tạo ra những xu thế tiêu dùng mới. Thế hệ khách hàng mới này có những mong muốn và kỳ vọng cao về chất lượng sản phẩm, dịch vụ tài chính. Khi phân tích hành vi của thế hệ khách hàng trẻ được coi là “bản địa số” – thế hệ những người sinh ra khi internet đã phát triển mạnh mẽ, các chuyên gia nhận định rằng họ là những vị khách cầu toàn hơn, đòi hỏi nhiều hơn về những trải nghiệm số. Báo cáo “Retail Banking 2020” của hãng kiểm toán PricewaterhouseCoopers (PwC) đã chỉ ra, 40% khách hàng rời ngân hàng sau một trải nghiệm tồi tệ; ngược lại, nâng tầm trải nghiệm khách hàng sẽ giúp ngân hàng giành được lợi thế cạnh tranh lớn trên đường đua chuyển đổi số.

Ngoài ra, xu hướng phát triển của thị trường cùng với tác động từ dịch Covid-19 cũng đòi hỏi ngành ngân hàng phải nhanh chóng nắm bắt những kỳ vọng của khách hàng trong hành trình trải nghiệm dịch vụ.

Bởi vậy, các ngân hàng đều đang tập trung đẩy mạnh các tiện ích số nhằm giữ chân khách hàng và thu hút khách hàng mới. Ứng dụng các giải pháp công nghệ AI tiên tiến, cải thiện quy trình truyền thống rườm rà, chậm chạp được xem là những ưu tiên hàng đầu, giúp ngành ngân hàng sẵn sàng chinh phục thế hệ khách hàng khó tính ấy. Với mô hình Ngân hàng tích hợp AI, các nhà băng có tiềm năng rất lớn trong việc mở rộng tập khách hàng, cung cấp những trải nghiệm cá nhân hóa, cao cấp và thú vị cho những vị khách trẻ – những người sẽ sớm chiếm lĩnh số đông trên thị trường tài chính cá nhân trong thập kỷ tới.

2. Lợi ích và tiềm năng của FPT.AI trong quy trình vận hành ngân hàng

Nghiên cứu của McKinsey&Company cho thấy, trong bối cảnh đại dịch Covid-19 tạo ra làn sóng dịch chuyển từ giao dịch trực tiếp trên các nền tảng số đi kèm với những kỳ vọng kỹ thuật số ngày càng gia tăng của khách hàng. Nắm bắt điều đó, công nghệ AI nâng cao đáng kể chất lượng trải nghiệm của khách thông qua việc rút ngắn thời gian chờ đợi giao dịch, đồng thời tăng mức độ cá nhân hoá hay thậm chí là đoán trước nhu cầu của khách hàng để cung cấp dịch vụ phù hợp trên các kênh phù hợp.

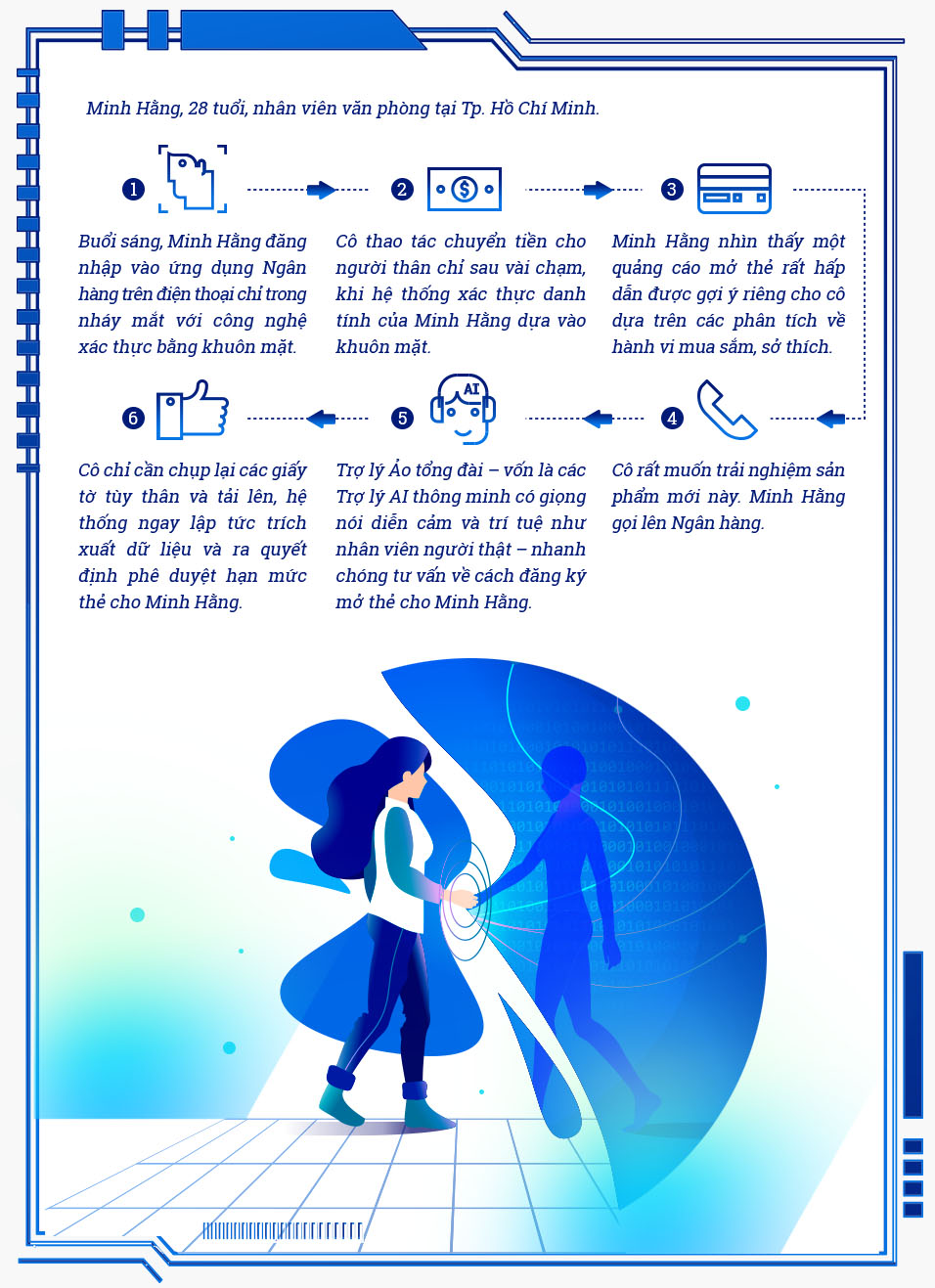

Hãy hình dung hành trình trong một ngày điển hình của một khách hàng được phục vụ bởi một ngân hàng tích hợp Trí tuệ nhân tạo sẽ có những tương tác thú vị như thế nào, thông qua bức tranh toàn cảnh dưới đây:

Trong suốt quá trình tương tác trên, khách hàng Minh Hằng đã được phục vụ nhanh chóng mà không cần tới sự can thiệp của con người. Trong một giờ đồng hồ, cùng với sự trợ giúp của các Trợ lý Ảo, các Ngân hàng có thể phục vụ cùng lúc hàng triệu khách hàng như Minh Hằng. Đó chính là sức mạnh của một Ngân hàng tích hợp AI trong kỷ nguyên số.

Trí tuệ nhân tạo đã và đang là xu thế công nghệ diễn ra mạnh mẽ trên thế giới, không chỉ riêng ngành tài chính ngân hàng mà cả ở những ngành nghề khác. Khảo sát gần đây của PwC chỉ ra rằng, có tới 80% các chuyên gia và lãnh đạo ngân hàng ý thức rõ về tầm quan trọng và giá trị mà một chiến lược ứng dụng AI có thể đem lại. Đây cũng là công nghệ dự đoán sẽ đem lại tới cả nghìn tỷ USD giá trị cộng thêm cho ngành ngân hàng toàn cầu – một con số khổng lồ, theo ước tính của McKinsey.

Một cách cụ thể, có 3 giá trị mà AI có thể đem tới cho ngân hàng bao gồm: Sự bứt phá về năng suất vận hành; tăng cường trải nghiệm của khách hàng; và tối ưu hoá hiệu quả quản lý doanh nghiệp. Đây đều là những trụ cột mang lại giá trị cạnh tranh cho Ngân hàng trong thời đại bình thường mới. Thị trường ngân hàng đang trong giai đoạn mà tổ chức nào có khả năng dẫn dắt khách hàng đến với những dịch vụ số hóa mới nhất, tiên tiến nhất trước thì sẽ dành được thị phần nhanh hơn, không những thế, còn có thể giữ chân khách hàng ở lại lâu hơn bởi công nghệ số hóa có tính hấp dẫn khó cưỡng. Với AI, các Ngân hàng sẽ có một phương tiện với tốc độ cực kỳ lớn để đạt được mục tiêu này.

3. Nhiều giải pháp công nghệ được các Ngân hàng ráo riết triển khai

Theo Thống đốc NHNN Nguyễn Thị Hồng, thời gian qua, NHNN đã chủ động nghiên cứu, xây dựng quy định pháp lý tạo thuận lợi cho việc triển khai các dịch vụ thanh toán dựa trên ứng dụng công nghệ. Các tổ chức cung ứng dịch vụ thanh toán, trung gian thanh toán đều tích cực nghiên cứu, đầu tư mạnh mẽ vào hạ tầng công nghệ, giải pháp kỹ thuật, tích hợp kết nối với các dịch vụ khác trong nền kinh tế thiết lập hệ sinh thái số và cung ứng các sản phẩm, dịch vụ thanh toán an toàn, tiện ích, nâng cao trải nghiệm, sự hài lòng của khách hàng…

Đến nay, nhiều phương thức thanh toán mới, hiện đại, tiết kiệm chi phí như thanh toán qua mã phản hồi nhanh – QR code, thanh toán phi tiếp xúc (contactless), xác thực thanh toán sinh trắc học, mã hóa thông tin thẻ (tokenization) đã được các ngân hàng, tổ chức trung gian thanh toán áp dụng, tích hợp vào trong sản phẩm, dịch vụ để nâng cao tiện ích, an toàn bảo mật, đem lại lợi ích lớn và giá trị thiết thực cho khách hàng. Trên ứng dụng Mobile banking, ví điện tử và tạo lập hệ sinh thái số của các ngân hàng, trung gian thanh toán, người dân không chỉ đơn thuần chuyển tiền, vấn tin mà giờ đây thanh toán, chi trả cho hầu hết mọi nhu cầu mua sắm giao dịch hằng ngày cả trực tiếp lẫn trực tuyến như thanh toán học phí, viện phí, đi chợ/siêu thị trực tuyến, gọi xe – giao hàng, đặt mua vé máy bay, tour du lịch, vé tàu xe,..

Để phục vụ hệ sinh thái khổng lồ đó, có thể hình dung khối lượng công việc back-end liên quan đến quản trị hệ thống là vô cùng lớn. Để có thể xử lý tốt phần việc này, các Ngân hàng cũng cần tới sự trợ giúp của AI nhằm xử lý dữ liệu, số hóa các chứng từ, quản trị rủi ro và hỗ trợ ra quyết định. Đây đều là những khâu vận hành tối quan trọng của Ngân hàng mà trong đó, Trí tuệ Nhân tạo ngày càng phát huy được vai trò của mình.

Ghi nhận trên thị trường hiện nay cho thấy, các ngân hàng từ lớn đến nhỏ, từ vốn nhà nước đến tư nhân hay ngân hàng nước ngoài đều đã có lộ trình ứng dụng AI vào quy trình vận hành. Có thể kể đến TPBank với chatbot chăm sóc khách hàng đa kênh; SeABank phát triển tổng đài tích hợp Trợ lý Ảo voicebot; VPBank sử dụng công nghệ nhận dạng khuôn mặt, eKYC cho ứng dụng VPBankNEO; hay MBBank sử dụng OCR để số hóa tài liệu, chứng từ… v.v.

Theo một kết quả nghiên cứu được đăng tải trên Business Insider, có tới 80% ngân hàng nhận thức cao về những lợi ích tiềm năng do AI và máy học mang lại. Một kết quả khảo sát khác của Deloitte thì cho thấy, 86% doanh nghiệp trong lĩnh vực dịch vụ tài chính chấp nhận AI nói rằng AI sẽ rất quan trọng hoặc cực kỳ quan trọng đối với sự thành công của doanh nghiệp họ trong hai năm tới.

FPT.AI với vai trò là đơn vị đi đầu trong các giải pháp ứng dụng Trí tuệ Nhân tạo đã xây dựng thành công các hệ thống tích hợp AI cho hơn 80 doanh nghiệp lớn, trong đó có các Ngân hàng hàng đầu như TPBank, SeABank cùng các công ty tài chính lớn như Home Credit, FECredit… Hệ thống tổng đài thông minh tích hợp Trợ lý ảo FPT.AI đã phục vụ hàng chục triệu người dùng cuối mỗi năm, giải quyết thành công hơn 90% số yêu cầu từ khách hàng.

Thực tế ứng dụng cho thấy trợ lý Ảo tổng đài của FPT.AI có khả năng xử lý rất nhiều nghiệp vụ từ đơn giản tới phức tạp, với sự nghe hiểu, tương tác thông minh, có chiều sâu, đem lại trải nghiệm hài lòng cho khách hàng. Trợ lý Ảo có khả năng xử lý từ 80 – 90% yêu cầu của khách hàng, giúp tiết kiệm thời gian và nguồn lực cho doanh nghiệp.

Ứng dụng của eKYC, công nghệ OCR, cụ thể là FPT.AI Reader sẽ giúp các nhân viên ngân hàng giảm tải được phần lớn các tác vụ nhàm chán, lặp đi lặp lại hàng ngày, giúp trích xuất và hệ thống hóa dữ liệu với độ chính xác cao, tốc độ lớn, giảm thiểu tối đa các sai sót gây ra bởi con người.

Như Báo cáo của PwC đã chỉ ra, việc nâng tầm trải nghiệm khách hàng sẽ giúp các nhà băng giành được lợi thế cạnh tranh lớn trong công cuộc chuyển đổi số. Điều này đòi hỏi các ngân hàng phải ứng dụng công nghệ để phục vụ, một trong số đó là sử dụng chatbot, trợ lý ảo tổng đài để chăm sóc khách hàng tự động. Ngân hàng nào tham gia vào sâu, tiện ích tạo cho người dân được tiện lợi nhất, nhanh, hiệu quả, an toàn thì hệ sinh thái của ngân hàng đó được khách hàng trải nghiệm nhiều nhất. Những ngân hàng thương mại khôn ngoan và có tầm nhìn xa khi tận dụng sức mạnh của AI sẽ có lợi thế lớn và thu hút được một lượng khách hàng rất lớn trong tương lai./.

Tìm hiểu thêm về bộ giải pháp FPT.AI tại: https://fptsmartcloud.vn/yFeFO

Link báo gốc: http://nhipsongkinhte.toquoc.vn/cong-nghe-ai-chia-khoa-giup-ngan-hang-but-pha-trong-ky-nguyen-so-420212712111636772.htm