Dịch vụ cho vay tiêu dùng mang lại lợi nhuận cao cho các tổ chức tài chính, ít rủi ro, ít áp lực hơn với nguồn vốn huy động. Đây là một “miếng bánh béo bở” với lượng khách hàng khổng lồ mà bất cứ tổ chức tài chính nào cũng muốn chiếm lĩnh.

Tuy nhiên, vì là “cho vay”, “miếng bánh” này cũng tiềm ẩn những rủi ro liên quan đến thu hồi nợ. Và điểm tín dụng (Credit Score) là phương pháp ra đời để hạn chế các nguy cơ này.

Vậy Credit Scoring là gì? Cùng khám phá cơ chế hoạt động của Credit Score và cách giải pháp FPT.AI Credit Scoring giúp các tổ chức tài chính nhanh chóng giải quyết bài toán đánh giá điểm tín dụng của khách hàng cá nhân.

Credit Scoring là gì?

Đánh giá sự rủi ro tín dụng (Credit Scoring) là phương pháp chấm điểm tín dụng, nhằm đánh giá mức độ uy tín của khách hàng. Credit score (điểm tín dụng) – con số thể hiện khả năng trả nợ của một cá nhân, thường dao động từ 300 đến 850. Credit score càng cao thì người vay càng được xem là đáng tin cậy hơn với các tổ chức tài chính.

Điểm tín dụng thường được theo dõi bởi các cơ quan báo cáo tín dụng như Experian, Equifax và TransUnion. Các yếu tố được dùng để đánh giá trong phương pháp Credit Scoring bao gồm:

- Lịch sử thanh toán (liệu bạn có trả nợ đúng hạn không)

- Tổng số tiền nợ

- Thời gian sử dụng tín dụng (bao lâu bạn đã sử dụng tín dụng)

- Các loại tín dụng (các khoản vay khác nhau bạn đang sử dụng)

- Tín dụng mới (bạn có mở nhiều tài khoản tín dụng gần đây không)

Tại Việt Nam, điểm tín dụng cá nhân chưa được áp dụng thống nhất như quốc tế, nhưng Trung tâm Thông tin Tín dụng (CIC), trực thuộc Ngân hàng Nhà nước, đóng vai trò quan trọng trong việc đánh giá uy tín tín dụng của khách hàng. Với những khách hàng có lịch sử giao dịch tín dụng và nhu cầu vay kinh doanh, các ngân hàng sẽ tính toán hạn mức vay dựa trên điểm đánh giá tín dụng do CIC cung cấp. Điều này giúp các tổ chức tài chính quản lý rủi ro và cá nhân tiếp cận nguồn vốn hợp lý hơn.

>>> XEM THÊM: TOP 7 ứng dụng AI trong tài chính – ngân hàng nổi bật nhất

Vai trò của Credit Scoring là gì?

Điểm tín dụng (Credit Score) đóng vai trò quan trọng trong việc quyết định cấp tín dụng, lãi suất và điều khoản vay. Người có điểm cao (700 trở lên) thường được hưởng lãi suất thấp hơn và điều khoản vay thuận lợi, trong khi người có điểm thấp (dưới 640) bị coi là rủi ro và phải trả lãi suất cao hơn, có thể cần người đồng ký tên hoặc đối mặt với các hạn chế khác.

Bên cạnh vay vốn, điểm tín dụng cũng ảnh hưởng đến việc đặt cọc khi thuê nhà, mua điện thoại hoặc các dịch vụ tiện ích. Điểm tín dụng không cố định mà thay đổi tùy thuộc vào cách cá nhân quản lý tài chính. Để cải thiện điểm tín dụng, cần chú trọng thanh toán hóa đơn đúng hạn, duy trì tỷ lệ sử dụng tín dụng dưới 30% và tránh đóng các tài khoản tín dụng lâu năm để không làm ảnh hưởng tiêu cực đến tỷ lệ tín dụng và lịch sử tín dụng.

>>> XEM THÊM: Xu hướng ứng dụng công nghệ OCR trong ngành bảo hiểm tại Việt Nam

Bài toán của FPT.AI Credit Scoring là gì?

Nhóm khách hàng trẻ tuổi tại Việt Nam là nhóm có nhu cầu vay tín chấp hoặc trả góp các sản phẩm thiết yếu như xe máy, laptop, điện thoại, với giá trị trung bình từ vài chục triệu đồng trong 1-2 năm. Vấn đề là, nhóm này thường không có lịch sử tín dụng, họ vay các khoản nay nhỏ, nhưng số lượng người muốn vay lại rất lớn.

Điều này gây áp lực lớn cho các tổ chức tài chính vì phương pháp chấm điểm tín dụng truyền thống không đủ khả năng xử lý lượng lớn khách hàng thiếu hồ sơ tín dụng. Việc tiếp cận nguồn vốn vay tiêu dùng của các khách hàng trẻ bị hạn chế vì các tổ chức tín dụng áp dụng chính sách bảo thủ như tăng lãi suất hoặc yêu cầu tài sản đảm bảo.

Với hơn 60 triệu tài khoản mạng xã hội tại Việt Nam và lượng dữ liệu khổng lồ từ các sàn thương mại điện tử, nguồn thông tin về hành vi và uy tín cá nhân đã trở nên phong phú hơn. Điều này dẫn đến nhu cầu về một giải pháp công nghệ có khả năng khai thác dữ liệu hiệu quả, nhanh chóng và chính xác, để các ngân hàng có thể nâng cao trải nghiệm khách hàng trong thời đại số.

Giải pháp đó chính là FPT.AI Credit Scoring, một sản phẩm không cần phụ thuộc hoàn toàn vào lịch sử tín dụng truyền thống nhưng vẫn có khả năng đánh giá tín dụng khách hàng cá nhân dựa trên nguồn dữ liệu từ mạng xã hội hoặc các sàn thương mại điện tử.

Cách thức hoạt động của FPT.AI Credit Scoring

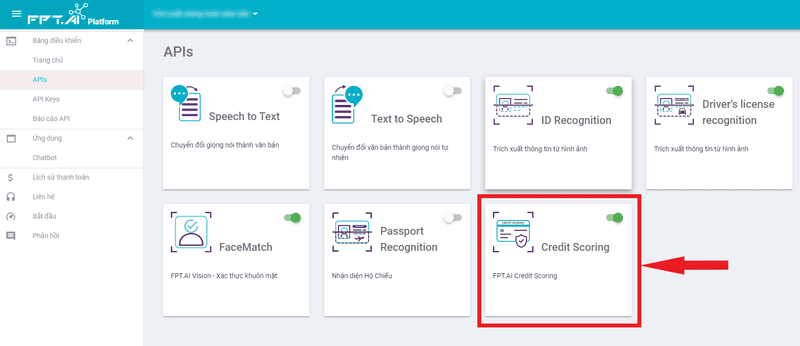

Để đáng giá điểm tín dụng của khách hàng, truy cập FPT Console, chọn API Credit Scoring

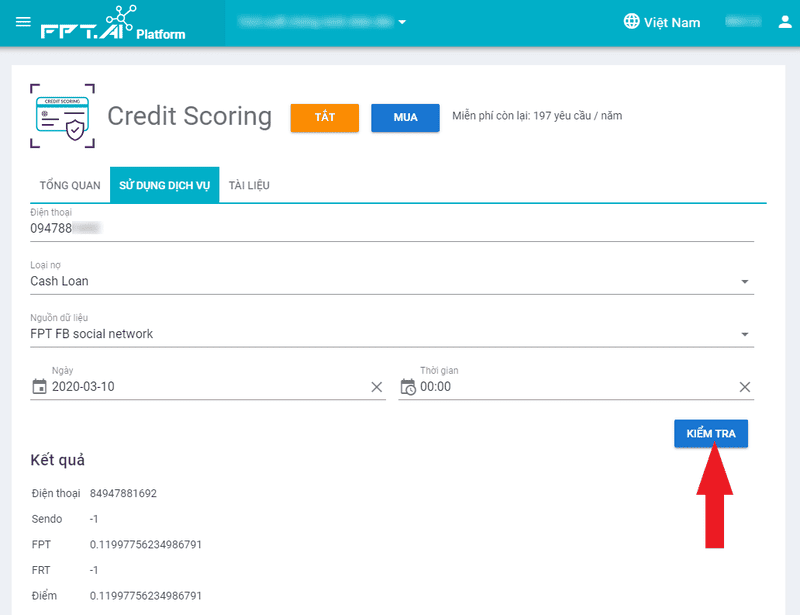

Sau khi truy cập API Credit Scoring, nhập thông tin theo các trường sau:

Bước 1: Nhập số điện thoại chính chủ của người cần đánh giá điểm

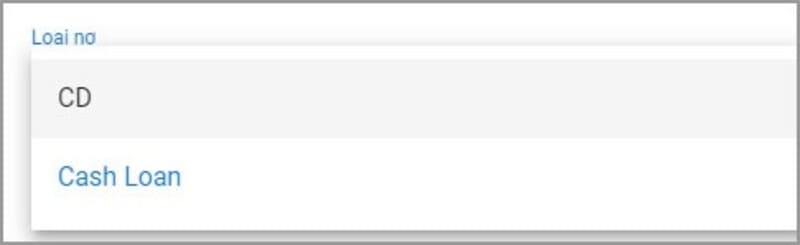

Bước 2: Chọn loại vay tín dụng mà khách hàng có nhu cầu để đánh giá điểm theo nhu cầu đó. Có 2 loại nợ là CD: Consumer Loan (Vay tiêu dùng) và Cash Loan (Vay tiền mặt)

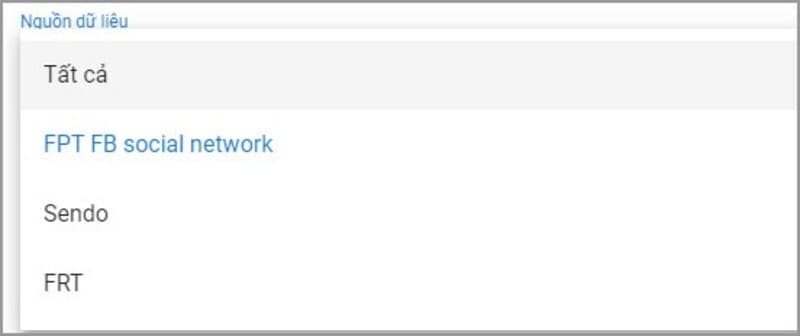

Bước 3: Chọn nguồn dữ liệu

Hiện nay, FPT.AI khai thác nguồn dữ liệu mạng xã hội (FPT FB social network) để đánh giá điểm tín dụng của khách hàng.

Trong thời gian tới, FPT.AI sẽ tiếp tục triển khai đánh giá điểm tín dụng của khách hàng trên sàn thương mại điện tử Sendo và FPT Retail (gồm FPT Shop, F.Studio by FPT). Đây cũng là một trong những kênh mua hàng uy tín và sở hữu lượng khách hàng khổng lồ. Dựa vào lịch sử mua sắm của khách hàng qua các kênh này cũng là một cách thức để chấm điểm tín dụng.

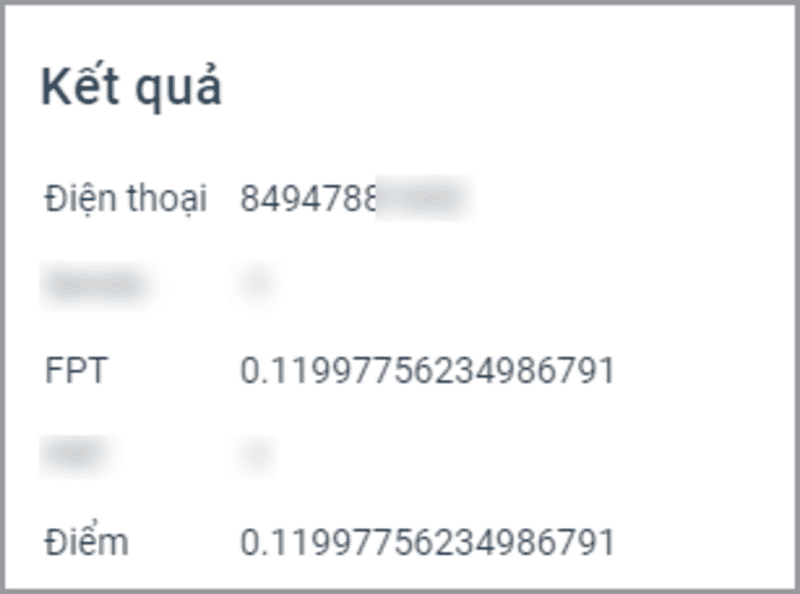

Bước 4: Đánh giá kết quả

Kết quả điểm tín dụng của FPT.AI Credit Scoring được tính trên thang điểm từ 0 đến 1. Càng gần 1 thì độ rủi ro càng cao.

Ví dụ: Kết quả của số điện thoại trên là ~0,119978, điểm tín dụng khá cao trên thang điểm.

>>> XEM THÊM: Khai phá dữ liệu là gì? 9 công cụ và kỹ thuật Data Mining

Ưu điểm của FPT.AI Credit Scoring

- Tiếp cận nguồn khách hàng khổng lồ: Theo báo cáo của Social Media Stats, tại Việt Nam có khoảng 57,43% người dân sử dụng mạng xã hội và con số này tiếp tục tăng trong những năm tới. Do đó, việc phân tích người tiêu dùng thông qua nguồn dữ liệu khổng lồ trên mạng xã hội vừa giúp các tổ chức tài chính hiểu hơn về cuộc sống, sở thích của người tiêu dùng, vừa có thể đánh giá mức độ uy tín và định danh khách hàng.

- Đẩy nhanh tốc độ thẩm định hồ sơ vay tín dụng: Trong ngân hàng bán lẻ hay các công ty tài chính tiêu dùng, các khoản vay chuẩn hóa với mức cho vay nhỏ và số lượng nhiều thì phương pháp truyền thống đang mất dần lợi thế cạnh tranh về tốc độ, chi phí và tính chính xác. Nếu phối hợp với Trung tâm thông tin tín dụng CIC, nhiều hồ sơ vay mất tới 5 ngày để có kết quả. Nhưng với FPT.AI Credit Scoring, các tổ chức tín dụng chỉ mất khoảng vài giây để đánh giá mức độ uy tín cá nhân và định danh khách hàng thông qua lịch sử hành vi trên mạng xã hội mà hệ thống phân tích được.

- Chi phí cạnh tranh: Sản phẩm tốt đi liền với chi phí hợp lí là điều FPT.AI Credit Scoring hoàn toàn làm được.

Dữ liệu của các kênh thông tin phi truyền thống đang dần trở nên thông dụng cho các ứng dụng khoa học dữ liệu trong việc xây dựng mô hình đánh giá mức độ rủi ro tín dụng, tạo ra những bước đột phá, nhất là đối với việc phân tích thông tin của số đông khách hàng. FPT.AI Credit Scoring cho kết quả nhanh chóng gần như tức thì, với mức chi phí cạnh tranh, hứa hẹn sẽ nhanh chóng trở thành trợ thủ đắc lực, giúp các tổ chức tài chính chấm điểm tín dụng khách hàng và đưa ra những quyết định đúng đắn. Hy vọng bài viết về Credit Scoring là gì trên đã cung cấp cho bạn các thông tin bổ ích.

>>> ĐỪNG BỎ LỠ: