Theo nghiên cứu năm 2022 của Juniper Research, thiệt hại từ gian lận thanh toán trực tuyến toàn cầu dự kiến sẽ vượt quá 343 tỷ USD trong giai đoạn 2023-2027. Do đó, các tổ chức tài chính (FIs) đang cải thiện các biện pháp Fraud Detection nhằm bảo vệ bản thân và khách hàng khỏi những thiệt hại tài chính. Trong bài viết này, FPT.AI sẽ cùng bạn khám phá Fraud Detection là gì, cách thức hoạt động, các chiến lược phòng chống và những thách thức khi triển khai công nghệ này trong doanh nghiệp.

Fraud Detection là gì?

Fraud Detection là một công nghệ có khả năng giám sát các giao dịch và hành vi của khách hàng để phát hiện và ngăn ngừa các gian lận tài chính gây tổn thất nghiêm trọng trong thanh toán trực tuyến. Khi được tích hợp vào khuôn khổ AML (Anti-money Laundering – Khuôn khổ gồm các quy định, chính sách và điều luật nhằm ngăn chặn hành vi tẩu táng và rửa tiền bất hợp pháp), Fraud Detection sẽ được gọi là Fraud and Anti-money Laundering (FRAML).

>>> XEM THÊM: eKYC là gì? Lợi ích và ứng dụng của eKYC trong Ngân hàng

Tại sao Fraud Detection lại quan trọng?

Các công ty sử dụng hệ thống Fraud Detection để giảm thiểu tổn thất tài chính và duy trì mối quan hệ tích cực với khách hàng. Ở nhiều khu vực, việc triển khai chương trình chống gian lận không chỉ là lựa chọn mà còn là yêu cầu pháp lý.

Tại Mỹ, theo yêu cầu của Bộ Bảo hiểm bang Texas, các công ty bảo hiểm phải nộp kế hoạch chống gian lận để Bộ phê duyệt. Kế hoạch này phải bao gồm việc điều tra các yêu cầu bảo hiểm nghi ngờ gian lận và đào tạo nhân viên và phải được cập nhật hàng năm và nộp lại cho Bộ Bảo hiểm. Đồng thời, các công ty cũng phải chỉ định một người chịu trách nhiệm giám sát, đảm bảo rằng tất cả nhân viên và đại lý tuân thủ kế hoạch chống gian lận cũng như lưu giữ hồ sơ về tất cả cuộc điều tra gian lận và biện pháp phòng ngừa đã thực hiện.

Tại Vương quốc Anh, tội danh “Failure to Prevent Fraud” được ban hành vào tháng 4 năm 2023, quy định rằng các công ty có thể bị chịu trách nhiệm pháp lý nếu nhân viên của họ thực hiện hành vi gian lận mà không có chương trình phòng ngừa hiệu quả. Ngoài ra, từ ngày 7 tháng 6 năm 2023, Cơ quan Quản lý Hệ thống Thanh toán (PSR) của Anh yêu cầu các công ty bồi hoàn cho khách hàng nếu họ trở thành nạn nhân của Authorized Push Payment (APP – tạm dịch là gian lận thanh toán dưới hình thức).

Fraud Detection không chỉ giúp các công ty tuân thủ quy định mà còn đóng vai trò quan trọng trong việc bảo vệ các giao dịch và tài khoản của khách hàng. Bằng cách ngăn chặn gian lận trước hoặc ngay khi nó xảy ra, các tổ chức có thể giảm thiểu tổn thất kịp thời.

Theo báo cáo của FBI, trong năm 2022, các nạn nhân cao tuổi ở Mỹ đã mất trung bình 35.101 USD mỗi người vì gian lận, với tổng thiệt hại vượt quá 3 tỷ USD. Trên toàn cầu, thiệt hại do gian lận năm 2021 đã vượt mức 55 tỷ USD, chủ yếu được thực hiện thông qua công nghệ hỗ trợ các giao dịch bất hợp pháp xuyên quốc gia.

Trong bối cảnh các hình thức gian lận ngày càng đa dạng và phức tạp, các công ty phải chuẩn bị cho sự gia tăng của các quy định và biện pháp thực thi pháp luật mới. Việc tích hợp Fraud Detection vào khung quản lý rủi ro tổng thể không chỉ giúp các công ty bảo vệ người tiêu dùng và giảm thiểu tổn thất mà còn đảm bảo tuân thủ pháp luật và chống lại tội phạm tài chính hiệu quả hơn.

>>> XEM THÊM: Deepfake là gì? 12 phần mềm, ứng dụng, website tạo Deepfake miễn phí

Cách thức hoạt động của Fraud Detection là gì?

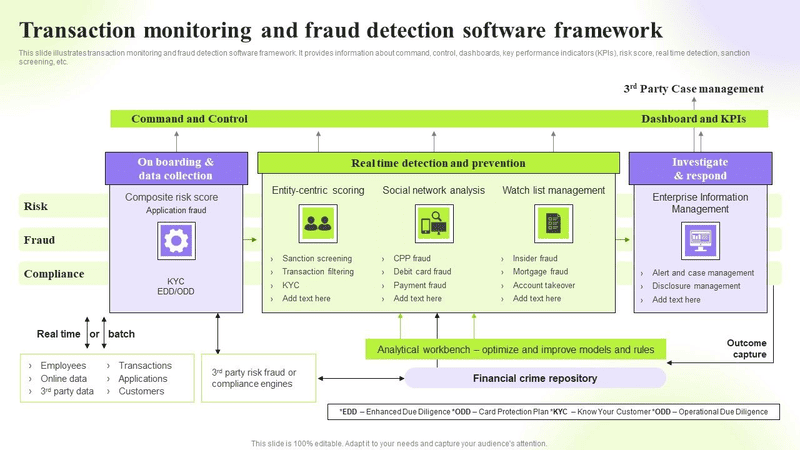

Trước khi triển khai hệ thống Fraud Detection, đội ngũ phòng ngừa gian lận chuyên trách của doanh nghiệp sẽ thực hiện đánh giá quản lý rủi ro (Risk Management Assessment) để xác định các khu vực chức năng của doanh nghiệp có thể trở thành mục tiêu của các loại gian lận.

Sau đó, đội ngũ này sẽ gán điểm rủi ro (Risk Scores – Điểm đánh giá khả năng xảy ra của một mối nguy gian lận và mức độ thiệt hại mà nó có thể gây ra) để xác định mối nguy nào là lớn nhất và cần được ưu tiên phòng chống. Sau đó, đội ngũ sẽ đánh giá các giải pháp Fraud Detection mà họ có thể sử dụng để đối phó với các mối đe dọa dựa trên loại hình và mức độ nghiêm trọng của chúng.

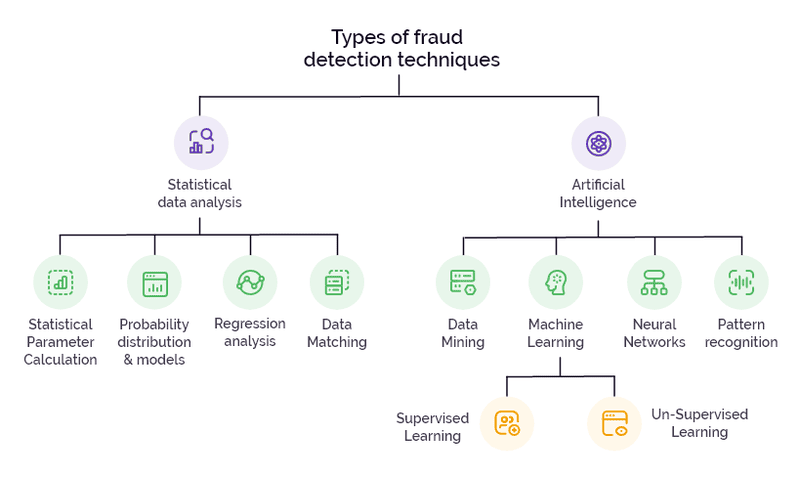

Các kỹ thuật Fraud Detection phổ biến nhất bao gồm giám sát giao dịch (Transaction Monitoring), phân tích dữ liệu thống kê (Statistical Data Analysis) và trí tuệ nhân tạo (Artificial Intelligence). Chi tiết về các kỹ thuật này như sau:

Giám sát giao dịch (Transaction Monitoring)

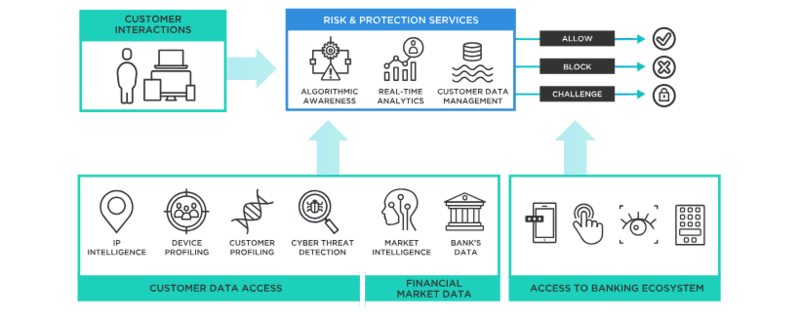

Đối với nhiều doanh nghiệp, nơi dễ dàng nhất để tìm kiếm gian lận tiềm ẩn là trong các giao dịch tài chính. Các công cụ giám sát giao dịch tự động hóa quá trình Fraud Detection bằng cách giám sát và phân tích luồng dữ liệu giao dịch trong thời gian thực. Các công cụ này có thể thực hiện xác minh danh tính (Identity Verification) và xác thực tài khoản (Account Authentication) để ngừng các giao dịch gian lận khi chúng xảy ra.

Các công cụ giám sát giao dịch cũng có thể sử dụng phát hiện các mẫu hoặc hành vi bất thường cần được điều tra thêm. Các biến số như tần suất mua hàng, số lượng giao dịch, vị trí địa lý của người dùng và giá trị giao dịch để phân biệt các hành vi bình thường và phần hành vi khả nghi.

>>> XEM THÊM: Tài khoản eKYC là gì? Hướng dẫn mở tài khoản eKYC chi tiết

Phân tích dữ liệu thống kê (Statistical Data Analysis)

Fraud Detection không phải lúc nào cũng diễn ra trong thời gian thực. Phân tích dữ liệu thống kê có thể phát hiện gian lận sau khi sự việc đã xảy ra thông qua việc kiểm tra lại dữ liệu lịch sử.

Các điều tra viên gian lận sử dụng các kỹ thuật như khai phá dữ liệu (Data Mining), phân tích hồi quy (Regression Analysis) và phân tích dữ liệu (Data Analytics) để xác định và phân lập các mẫu gian lận trong các bộ dữ liệu lớn. Các phân phối xác suất (Probability Distributions) và khớp dữ liệu (Data Matching) có thể giúp các điều tra viên xác định nơi và khi nào gian lận đã xảy ra hoặc có khả năng xảy ra trong tương lai.

>>> XEM THÊM: Top 6 công cụ AI phân tích dữ liệu hàng đầu hiện nay

Trí tuệ nhân tạo (Artificial Intelligence)

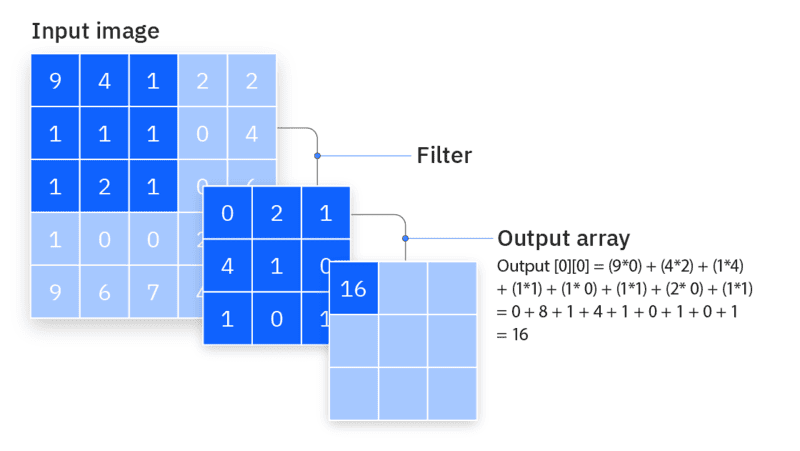

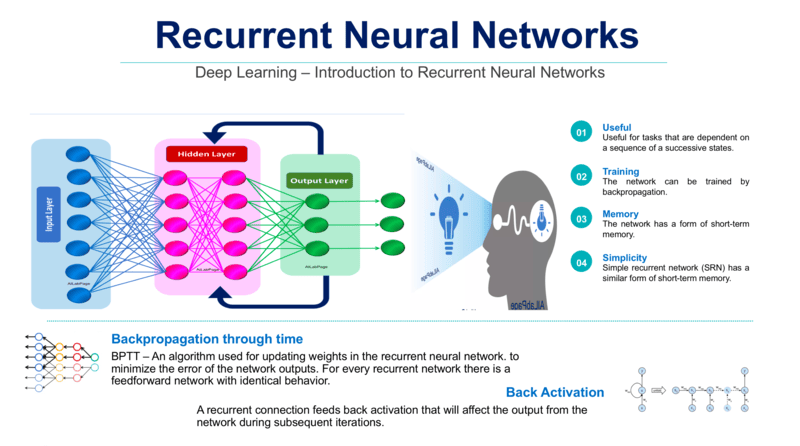

Nhiều tổ chức hiện nay sử dụng trí tuệ nhân tạo (AI) và học máy (Machine Learning) để tăng tốc và cải thiện khả năng Fraud Detection. Mạng nơ-ron (Neural Network), một loại mô hình học máy, có thể giám sát giao dịch, phân tích dữ liệu và phát hiện (hoặc dự đoán) hành vi gian lận nhanh chóng và hiệu quả hơn các kỹ thuật Fraud Detection truyền thống nhờ khả năng liên tục học hỏi từ dữ liệu mới.

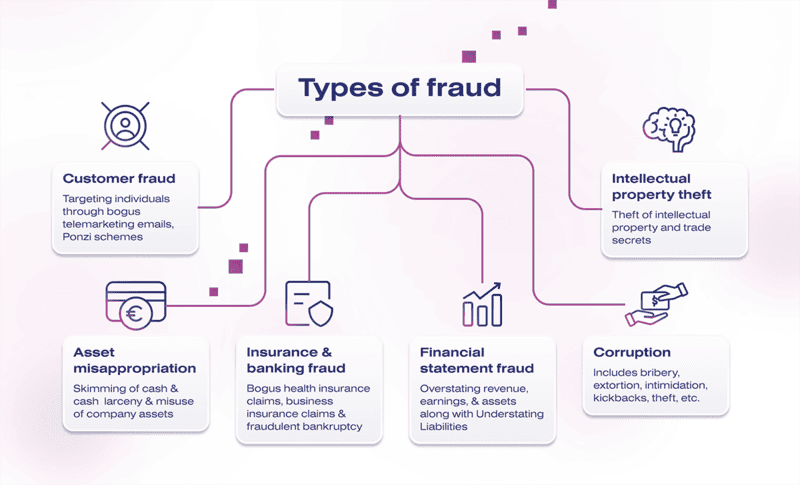

Các loại gian lận phổ biến

Gian lận có thể xuất hiện dưới nhiều hình thức khác nhau, và luôn có những loại gian lận mới xuất hiện. Một số loại gian lận vẫn tồn tại vì chúng khai thác những yếu điểm trong quy trình và hệ thống của công ty. Một số chiến thuật gian lận phổ biến bao gồm:

- Payment Fraud (Tạm dịch là Gian lận thanh toán): Gian lận thanh toán xảy ra khi một kẻ gian chiếm đoạt thông tin thanh toán của người khác và thực hiện các giao dịch không được phép. Loại gian lận này không chỉ gây thiệt hại trực tiếp mà còn có thể dẫn đến các hoạt động gian lận khác, vì thông tin thanh toán có thể được sử dụng cho rửa tiền hoặc tội phạm mạng bởi kẻ đã chiếm đoạt.

- Return Fraud (Tạm dịch là Gian lận hoàn trả): Gian lận hoàn trả lợi dụng chính sách hoàn trả của các nhà bán lẻ để nhận lại tiền mà không hợp pháp. Loại gian lận này thường do cá nhân thực hiện. Các sản phẩm hoàn trả gian lận có thể là hàng hóa bị đánh cắp, hàng giả, sản phẩm cũ hoặc đã qua sử dụng, hoặc các sản phẩm mua từ các nhà bán lẻ khác.

- Automated Clearing House Fraud (ACH Fraud): ACH là phương thức chuyển tiền giữa các tài khoản ngân hàng, thường là của các doanh nghiệp và tổ chức. Gian lận ACH xảy ra khi kẻ gian sử dụng số tài khoản ngân hàng để lừa đảo, ví dụ, giả mạo nhân viên để thay đổi thông tin tài khoản người thụ hưởng và chiếm đoạt tiền.

- Chargeback Fraud (Tạm dịch là Gian lận hoàn tiền): Gian lận hoàn tiền xảy ra khi một cá nhân yêu cầu hoàn tiền cho các giao dịch đã được hoàn tất bởi công ty mà họ mua hàng. Mặc dù công ty có quyền phản đối các yêu cầu hoàn tiền gian lận, nhưng chúng vẫn tạo gánh nặng cho nguồn lực của công ty – dù cho yêu cầu đó có được chấp nhận hay không.

- Account Takeover Fraud (Tạm dịch là Gian lận chiếm đoạt tài khoản): Gian lận chiếm đoạt tài khoản (ATO) xảy ra khi một kẻ gian chiếm đoạt thông tin đăng nhập của một tài khoản trực tuyến, chẳng hạn như tài khoản ngân hàng, tài khoản di động hoặc tài khoản thương mại điện tử. Sau đó, tài khoản sẽ bị kẻ gian sử dụng để thực hiện các giao dịch gian lận mà không có sự đồng ý của khách hàng hoặc tổ chức phát hành tài khoản.

Với sự gia tăng của các mối đe dọa tài chính và các hình thức gian lận ngày càng tinh vi, Fraud Detection đã trở thành một thành phần thiết yếu trong chiến lược quản lý rủi ro của các doanh nghiệp.

>>> XEM THÊM: Liveness Detection – Chìa khoá của eKYC và sinh trắc học

Sự khác nhau giữa Fraud Prevention và Fraud Detection là gì?

Fraud Prevention và Fraud Detection đều là một phần quan trong của chiến lược phòng chống gian lận. Xem bảng sau để hiểu rõ sự khác biệt này giữa 2 khái niệm này và phát triển phương pháp cân bằng để giảm thiểu rủi ro gian lận và bảo vệ tài sản, danh tiếng cũng như các bên liên quan:

| Yếu tố | Phòng chống gian lận (Fraud prevention) | Phát hiện gian lận (Fraud detection) |

| Mục tiêu | Ngăn chặn các hoạt động gian lận xảy ra trước khi chúng xảy ra. | Xác định và giảm thiểu các hoạt động gian lận sau khi chúng đã xảy ra. |

| Thời gian | Được triển khai trước khi các hoạt động gian lận xảy ra. | Được triển khai sau khi các hoạt động gian lận đã xảy ra. |

| Tập trung | Tập trung vào việc triển khai các biện pháp và kiểm soát phòng ngừa. | Tập trung vào việc xác định các bất thường hoặc mẫu hành vi đáng ngờ. |

| Tính chất hoạt động | Bao gồm các biện pháp như xác thực, ủy quyền và đào tạo. | Bao gồm việc giám sát, phân tích và điều tra các giao dịch hoặc hành vi. |

| Chi phí | Chi phí đầu tư ban đầu có thể cao hơn do triển khai các công nghệ và quy trình phòng ngừa. | Có thể phát sinh chi phí liên quan đến việc điều tra và khắc phục các sự cố gian lận. |

| Tính chủ động | Tiếp cận chủ động nhằm giảm thiểu rủi ro gian lận. | Tính chất phản ứng, phản hồi khi sự cố xảy ra. |

| Tác động dài hạn | Giúp xây dựng một môi trường chống gian lận bền vững và mạnh mẽ. | Giúp giảm thiểu thiệt hại và ngăn ngừa các sự cố gian lận trong tương lai. |

| Ví dụ về biện pháp | Phương thức xác thực nâng cao, chương trình đào tạo chống gian lận, hệ thống giám sát giao dịch. | Phân tích dữ liệu gian lận, thuật toán phát hiện bất thường, điều tra pháp y. |

>>> XEM THÊM: Tại sao sinh trắc học khuôn mặt là yêu cầu xác thực bắt buộc từ ngày 01/01/2025

Fraud Detection giúp các giải pháp eKYC tăng hàng rào bảo mật như thế nào?

Các giải pháp định danh khách hàng điện tử (eKYC) khi được tích hợp công nghệ Fraud Detection sẽ tạo nên một hệ thống xác thực mạnh mẽ. Hệ thống này có thể tự động giám sát và phân tích giao dịch để phát hiện các hành vi bất thường như đăng nhập từ thiết bị, vị trí bất thường, giao dịch với giá trị vượt ngưỡng hoặc thay đổi thông tin tài khoản đột ngột nhằm chiếm đoạt tài khoản.

Fraud Detection này tích hợp các công cụ, kỹ thuật và thuật toán AI để phát hiện và ngăn chặn hành vi gian lận thông qua:

- Phân tích hành vi/sinh trắc học: Theo dõi thời gian, vị trí, tần suất giao dịch và thói quen chi tiêu để xây dựng bộ dữ liệu hành vi người dùng, từ đó phát hiện nhanh các dấu hiệu bất thường.

- Giám sát giao dịch: Áp dụng các nguyên tắc phân tích gian lận để phát hiện và ngăn chặn kịp thời các hoạt động đáng ngờ.

- Học máy (Machine Learning) và trí tuệ nhân tạo: Nâng cao hiệu quả phát hiện gian lận và giả mạo trong hệ thống eKYC.

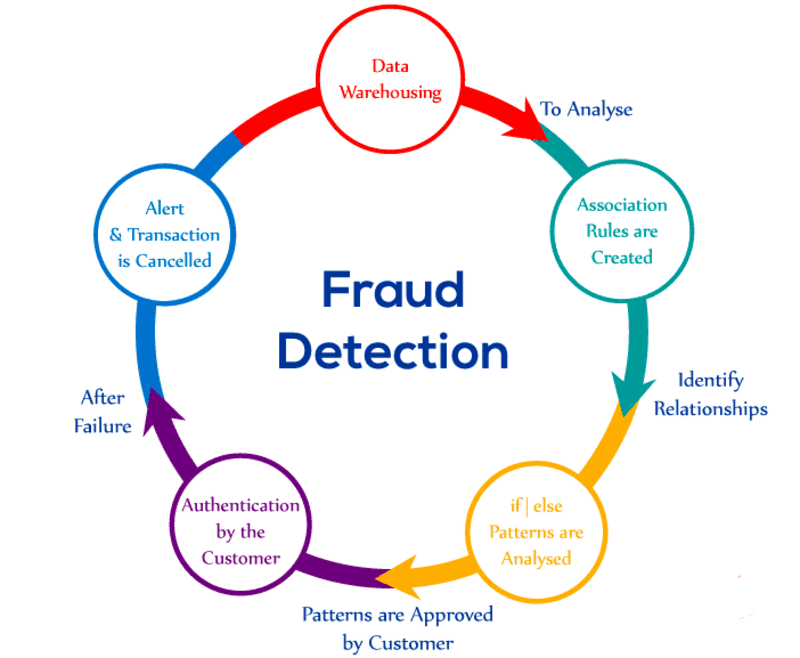

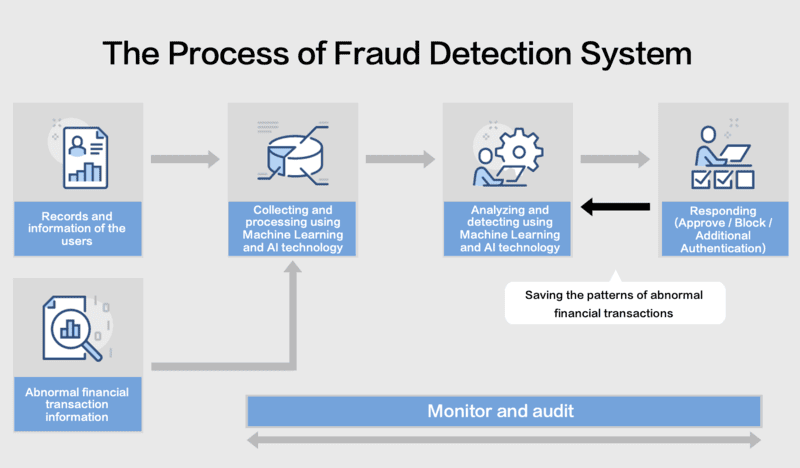

Công nghệ Fraud Detection trong eKYC hoạt động dựa trên sự kết hợp giữa các công cụ phát hiện gian lận tự động và phân tích hành vi người dùng, theo quy trình:

- Thu thập dữ liệu hành vi người dùng

- Làm sạch và định dạng để đảm bảo tính nhất quán

- Áp dụng các ngưỡng phát hiện bất thường thời gian thực

- Ngăn chặn hoặc yêu cầu xác thực bổ sung khi phát hiện bất thường

- Cảnh báo người dùng về tính hợp pháp của giao dịch

- Liên hệ khách hàng khi phát hiện bất thường để xác nhận

- Chặn và đóng băng tài khoản khi cần thiết

- Lưu trữ dữ liệu hoạt động người dùng

- Tổng hợp xu hướng gian lận và hiệu quả phòng ngừa

- Phản hồi thông tin cho người dùng

Tại Việt Nam, FPT AI eKYC là giải pháp eKYC có tích hợp công nghệ Fraud Detection mà bạn có thể cân nhắc. Sản phẩm đạt chứng chỉ quốc tế ISO/IEC 30107-3 từ iBeta, có khả năng phát hiện và ngăn chặn giả mạo khuôn mặt qua các hình thức tấn công phức tạp như sử dụng ảnh in, video phát lại và mô phỏng khuôn mặt. Nhờ công nghệ Fraud Check, FPT AI eKYC còn có thể xác minh tính chính xác của thông tin trên các giấy tờ tùy thân, giải quyết hiệu quả vấn nạn giấy tờ giả, chỉnh sửa hay cắt ghép thông tin.

Ngoài ra, FPT AI eKYC còn tích hợp công nghệ nhận diện khuôn mặt bằng hình ảnh, Liveness Detection và Video KYC. Với tốc độ xử lý chỉ từ 35-40 giây, giải pháp này giảm 70% thời gian xác minh danh tính, đạt tỉ lệ chính xác đến 98%. Đây chính là lựa chọn hàng đầu cho các doanh nghiệp muốn nâng cao uy tín, tiết kiệm chi phí vận hành và mang lại trải nghiệm tiện lợi, nhanh chóng cho người dùng cuối.

Tóm lại, Fraud Detection đóng vai trò thiết yếu trong việc bảo vệ các tổ chức tài chính và doanh nghiệp trước những mối gian lận ngày càng tinh vi trong kỷ nguyên số. Với khả năng giám sát, phân tích và phát hiện kịp thời các hành vi bất thường, công nghệ này không chỉ giúp giảm thiểu thiệt hại tài chính mà còn duy trì sự tin tưởng của khách hàng.

Khi kết hợp với eKYC, Fraud Detection trở thành công cụ đắc lực trong chiến lược quản lý rủi ro của các doanh nghiệp, mang lại lợi thế cạnh tranh và sự phát triển bền vững trên thị trường toàn cầu. Hy vọng bài viết trên của FPT.AI đã mang đến cho bạn các thông tin bổ ích.

>>> XEM THÊM: