eKYC là phương thức định danh điện tử cho phép xác thực danh tính khách hàng từ xa thông qua công nghệ số như OCR, nhận diện khuôn mặt và sinh trắc học. Vậy cụ thể hơn công nghệ eKYC là gì và quy trình eKYC hoạt động ra sao trong ngân hàng số? Bài viết dưới đây FPT.AI sẽ giúp bạn hiểu rõ khái niệm, cách thức vận hành và lợi ích của eKYC trong môi trường giao dịch trực tuyến hiện nay.

eKYC là gì?

eKYC (Electronic Know Your Customer) là phương thức xác thực danh tính khách hàng trực tuyến bằng công nghệ số như AI, nhận diện khuôn mặt, sinh trắc học và OCR mà không cần đến trực tiếp tại quầy. Phương thức này cho phép người dùng mở tài khoản ngân hàng, ví điện tử và sử dụng dịch vụ tài chính từ xa nhanh chóng và an toàn.

Trong ngân hàng, eKYC được sử dụng để xác thực danh tính khi mở tài khoản trực tuyến. Sau khi hoàn tất, khách hàng có thể chuyển tiền, gửi tiết kiệm hoặc thanh toán online. Tuy nhiên, một số dịch vụ như đăng ký khoản vay vẫn có thể yêu cầu thực hiện KYC trực tiếp tại quầy theo quy định.

Lợi ích và hạn chế của eKYC

eKYC mang lại lợi ích cho người dùng, tổ chức tài chính và cơ quan quản lý nhờ khả năng xác thực trực tuyến. Tuy nhiên, phương thức này vẫn có một số hạn chế cần lưu ý. Dưới đây là lợi ích và hạn chế của eKYC:

Lợi ích đối với người dùng

- Tiện lợi, xử lý nhanh: Khách hàng có thể mở tài khoản, đăng ký thẻ hoặc sử dụng dịch vụ tài chính trong vài phút, trực tuyến ngay tại nhà.

- Giảm thủ tục giấy tờ: Thông tin được xác minh qua hình ảnh và dữ liệu số, không cần mang theo hồ sơ bản cứng.

- Bảo mật dữ liệu: eKYC ứng dụng công nghệ mã hóa và xác thực đa lớp, hỗ trợ bảo vệ thông tin cá nhân và hạn chế rủi ro rò rỉ.

- Mở rộng khả năng tiếp cận: Người dùng ở khu vực xa trung tâm vẫn có thể sử dụng dịch vụ thông qua thiết bị kết nối Internet.

- Linh hoạt thời gian, địa điểm: Quy trình định danh diễn ra mọi lúc, mọi nơi, giúp tiết kiệm thời gian và công sức cho khách hàng.

Lợi ích đối với ngân hàng và các tổ chức

- Tiết kiệm chi phí vận hành: Tự động hóa quy trình định danh giúp giảm chi phí nhân sự, giấy tờ và các hoạt động xác minh trực tiếp.

- Nâng cao hiệu suất xử lý: Công nghệ eKYC hỗ trợ xác minh danh tính nhanh, cho phép xử lý số lượng lớn khách hàng đồng thời mà vẫn đảm bảo độ chính xác.

- Mở rộng phạm vi tiếp cận: Nhờ triển khai từ xa, doanh nghiệp và tổ chức có thể phục vụ khách hàng ở nhiều khu vực, kể cả thị trường ngoài nước, không bị giới hạn bởi địa lý.

- Tăng cường bảo mật và tuân thủ: Ứng dụng nhận diện khuôn mặt, sinh trắc học và mã hóa dữ liệu giúp hạn chế gian lận và đáp ứng yêu cầu pháp lý về bảo vệ thông tin, đặc biệt trong giao dịch ngân hàng trực tuyến.

- Cải thiện trải nghiệm khách hàng: Quy trình nhanh gọn, hạn chế chờ đợi và tương tác trực tiếp, góp phần nâng cao mức độ hài lòng của người dùng.

Hạn chế của eKYC

Bên cạnh lợi ích, eKYC vẫn có một số hạn chế liên quan đến công nghệ và quy định:

- Phụ thuộc vào chất lượng hình ảnh và kết nối internet.

- Có thể gây khó khăn cho người ít quen sử dụng công nghệ.

- Tiềm ẩn rủi ro giả mạo nếu hệ thống bảo mật không đạt chuẩn.

- Một số dịch vụ như tín dụng vẫn yêu cầu KYC trực tiếp theo quy định.

3 hình thức bảo mật của eKYC

Xác thực eKYC là quá trình hệ thống kiểm tra và đối chiếu danh tính người dùng thông qua nhiều lớp bảo mật nhằm ngăn chặn gian lận. Các hình thức bảo mật eKYC phổ biến gồm:

- Tên đăng nhập và mật khẩu: Đây là lớp xác thực cơ bản. Người dùng cần đặt mật khẩu mạnh, kết hợp chữ hoa, chữ thường, số và ký tự đặc biệt, đồng thời tránh dùng thông tin dễ đoán như ngày sinh hoặc số điện thoại.

- Xác thực sinh trắc học: Bao gồm nhận diện khuôn mặt, vân tay hoặc giọng nói (Voice Biometrics). Phương thức này giúp xác minh đúng chủ tài khoản nhờ đặc điểm sinh học khó làm giả.

- Mã xác thực OTP (One-Time Password): Là mã dùng một lần, gửi qua SMS hoặc ứng dụng xác thực, có thời hạn ngắn. OTP giúp tăng cường bảo mật khi thực hiện giao dịch.

Ngoài ra, hệ thống eKYC còn tích hợp công nghệ mã hóa dữ liệu và phát hiện gian lận dựa trên AI để giám sát và ngăn chặn các hành vi bất thường trong thời gian thực.

7 công nghệ phổ biến được tích hợp trong eKYC

eKYC hoạt động dựa trên nhiều công nghệ xác thực và nhận diện nhằm đảm bảo danh tính chính xác và hạn chế gian lận. Các công nghệ được tích hợp trong eKYC bao gồm:

- OCR (Optical Character Recognition): Trích xuất thông tin từ CCCD hoặc hộ chiếu để đối chiếu dữ liệu. Công nghệ này giúp tự động hóa nhập liệu và giảm sai sót thủ công.

- Face Matching (So khớp khuôn mặt): So khớp khuôn mặt người dùng với ảnh trên giấy tờ tùy thân để xác minh đúng chủ thể. Được trang bị công nghệ Học sâu (Deep Learning), công nghệ Facematch AI.

- Liveness Detection (Phát hiện người thật): Kiểm tra người dùng là người thật, không phải ảnh tĩnh hoặc video quay sẵn. Giúp ngăn chặn giả mạo bằng deepfake.

- NFC (Near Field Communication) trên CCCD gắn chip: Đọc dữ liệu trực tiếp từ chip CCCD để tăng độ chính xác và rút ngắn thời gian xác thực.

- Fraud Detection: Phát hiện giấy tờ giả hoặc hành vi bất thường bằng thuật toán AI, hỗ trợ phòng chống gian lận.

- Chữ ký điện tử (E-Signature): Cho phép ký hợp đồng điện tử từ xa, hoàn tất quy trình mở tài khoản online.

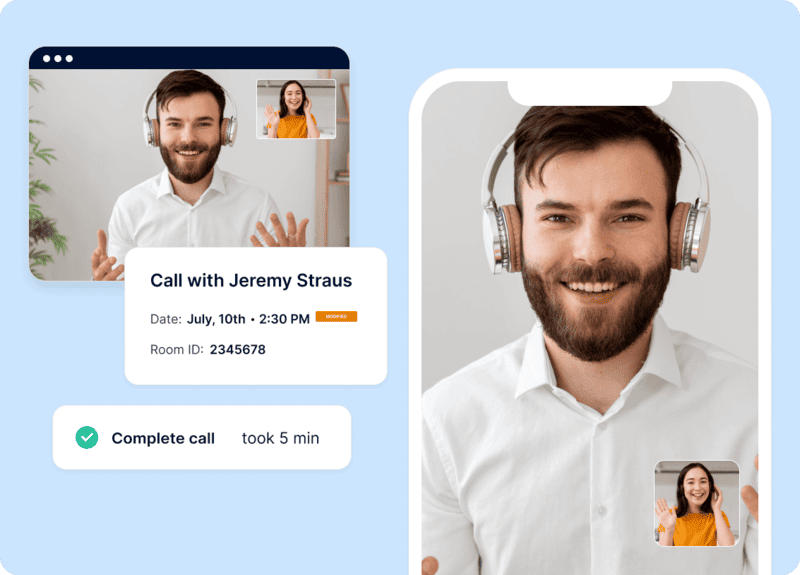

- Video Call KYC: Hình thức xác thực danh tính qua cuộc gọi video trực tiếp giữa khách hàng và nhân viên ngân hàng. Phương thức này thường được áp dụng khi cần kiểm tra bổ sung hoặc nâng hạn mức giao dịch theo yêu cầu pháp lý.

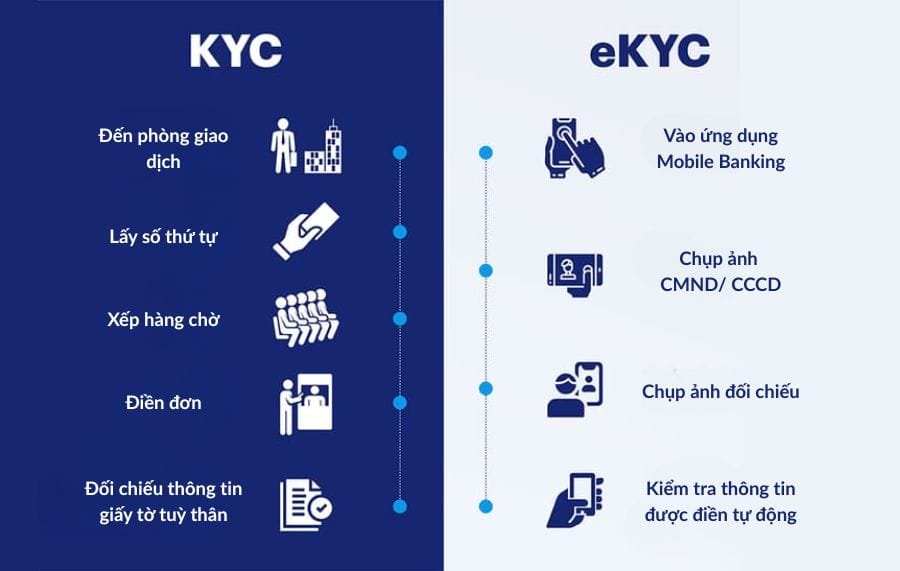

Phân biệt eKYC và KYC trong ngân hàng

Việc hiểu rõ sự khác biệt giữa eKYC và KYC truyền thống giúp người dùng và tổ chức lựa chọn phương thức xác minh danh tính phù hợp. Dưới đây là so sánh giữa eKYC và KYC:

| Tiêu chí | eKYC (Electronic KYC) | KYC truyền thống |

| Hình thức xác minh | Xác minh danh tính hoàn toàn trực tuyến thông qua ứng dụng hoặc website | Xác minh trực tiếp tại quầy giao dịch ngân hàng |

| Cách thực hiện | Thu thập hình ảnh giấy tờ tùy thân, chụp hoặc quay video khuôn mặt để đối chiếu tự động bằng hệ thống | Nhân viên ngân hàng kiểm tra, đối chiếu giấy tờ bản cứng |

| Thời gian xử lý | Hoàn tất trong vài phút nếu thông tin hợp lệ | Mất nhiều thời gian hơn do phải chờ kiểm tra và xử lý hồ sơ |

| Chi phí vận hành | Giảm chi phí nhân sự và giấy tờ nhờ tự động hóa quy trình | Chi phí cao hơn vì cần nhân viên, không gian giao dịch và lưu trữ hồ sơ |

| Thủ tục giấy tờ | Không cần nộp bản cứng, thông tin được lưu trữ dưới dạng dữ liệu số | Yêu cầu giấy tờ bản cứng và ký xác nhận trực tiếp |

| Độ linh hoạt | Thực hiện mọi lúc, mọi nơi, chỉ cần thiết bị có kết nối Internet | Chỉ thực hiện trong giờ làm việc và tại chi nhánh |

| Khả năng mở rộng | Có thể xử lý số lượng lớn khách hàng cùng thời điểm | Khó mở rộng do phụ thuộc vào số lượng nhân viên |

| Mức độ bảo mật | Ứng dụng sinh trắc học, nhận diện khuôn mặt và mã hóa dữ liệu | Phụ thuộc chủ yếu vào việc kiểm tra giấy tờ thủ công |

| Trải nghiệm khách hàng | Quy trình nhanh gọn, hạn chế chờ đợi và tiếp xúc trực tiếp | Có thể phát sinh thời gian chờ và thủ tục rườm rà |

| Phù hợp với chuyển đổi số | Phù hợp với ngân hàng số, fintech và dịch vụ trực tuyến | Phù hợp với mô hình giao dịch truyền thống |

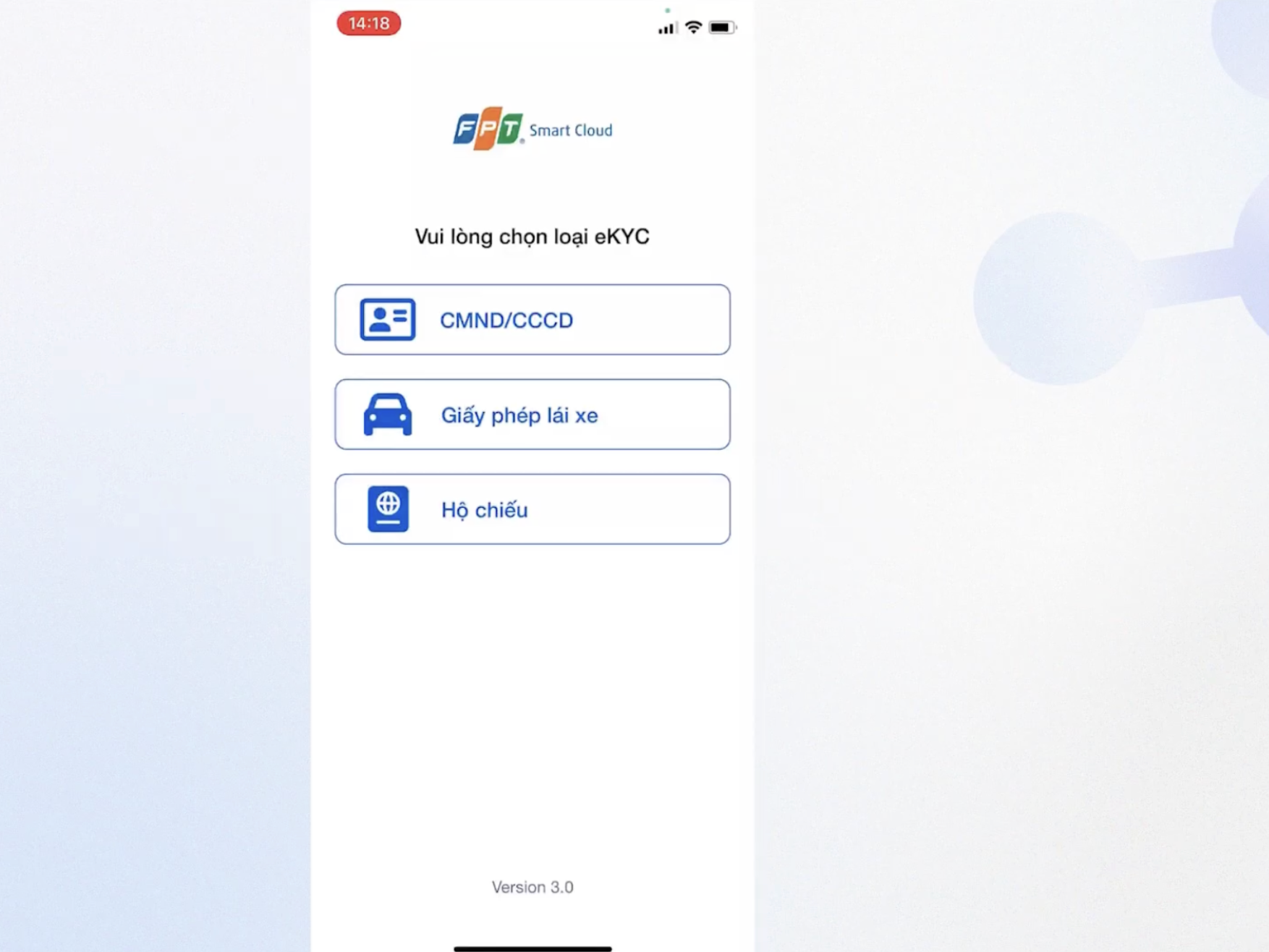

Quy trình thực hiện eKYC trong FPT AI eKYC

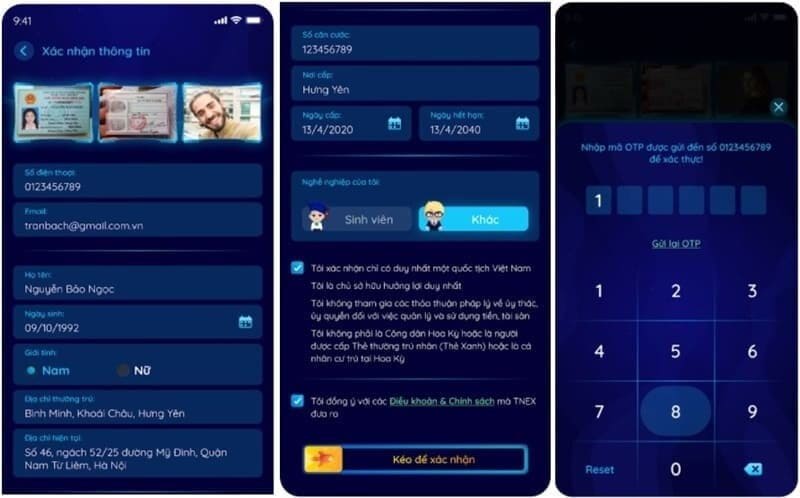

Quy trình eKYC thường gồm các bước chụp giấy tờ, xác thực sinh trắc học và đối chiếu dữ liệu tự động. Các bước cơ bản gồm:

Bước 1: Chọn loại giấy tờ xác thực

Người dùng lựa chọn loại giấy tờ phù hợp như CCCD, CMND, hộ chiếu hoặc giấy phép lái xe.

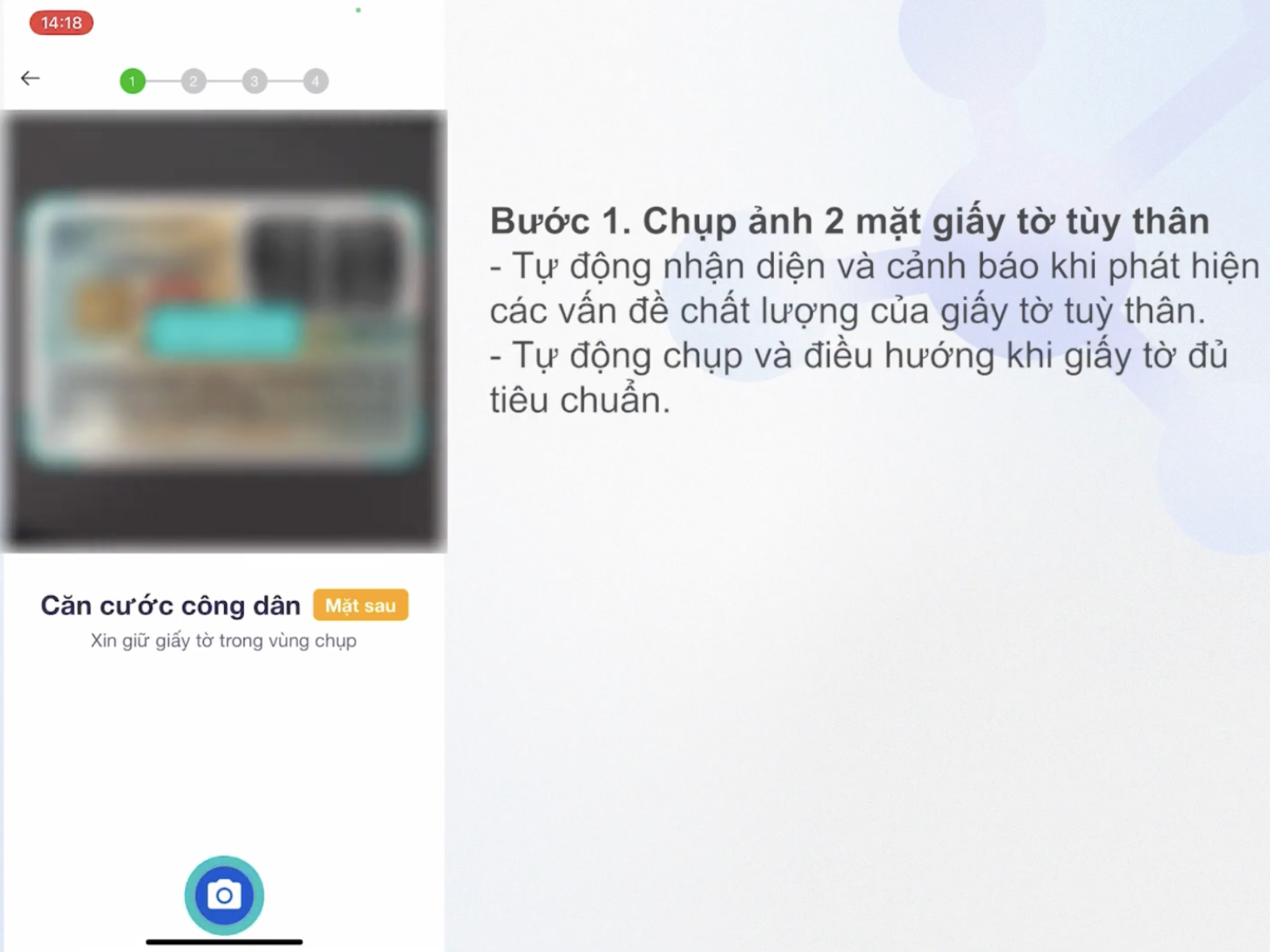

Bước 2: Chụp ảnh giấy tờ tùy thân

Chụp đầy đủ hai mặt giấy tờ trong khung hướng dẫn. Hình ảnh cần rõ nét, không lóa sáng hoặc che khuất thông tin.

Bước 3: Quét NFC (áp dụng với CCCD gắn chip)

Đặt CCCD vào vị trí NFC trên điện thoại để hệ thống đọc dữ liệu chip và đối chiếu thông tin.

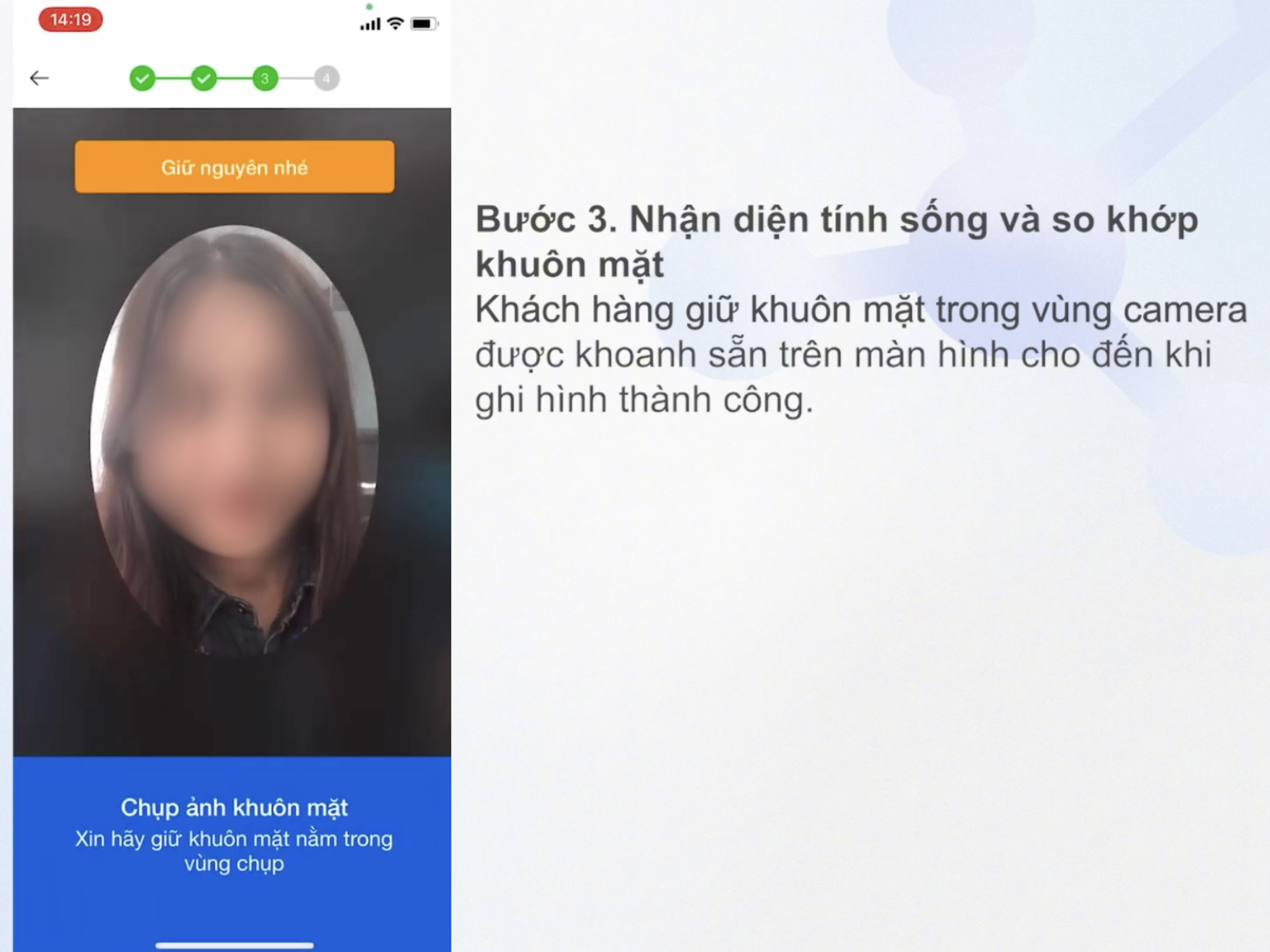

Bước 4: Xác thực khuôn mặt và kiểm tra tính sống

Người dùng chụp ảnh hoặc quay video khuôn mặt theo hướng dẫn để hệ thống thực hiện Face Matching và Liveness Detection.

Khi thực hiện, nhìn thẳng vào camera, giữ khuôn mặt trong vùng camera được khoanh sẵn trên màn hình đến khi ghi hình thành công. Đảm bảo ánh sáng đủ, không quá tối hoặc bị loá sáng.

Bước 5: Đối chiếu và hoàn tất

Hệ thống hiển thị kết quả xác thực bao gồm các thông tin trong chip, thông tin được AI kiểm tra và kết quả xác thực C06. Nếu thông tin trùng khớp, người dùng xác nhận để hoàn tất quy trình. Thời gian xử lý trung bình khoảng 35–40 giây. Kiểm tra và đối chiếu thông tin sau đó là hoàn tất quá trình eKYC.

Xem ngay hướng dẫn xác thực eKYC trên FPT AI eKYC ở video sau:

FPT AI eKYC – Giải pháp eKYC hàng đầu dành cho doanh nghiệp

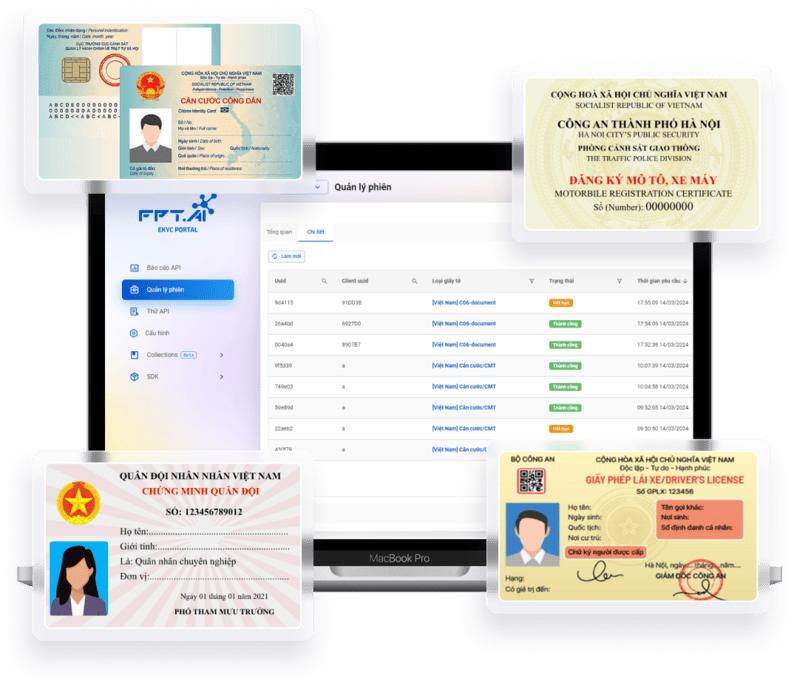

FPT AI eKYC là giải pháp định danh khách hàng điện tử do FPT Smart Cloud phát triển, cho phép doanh nghiệp xác minh danh tính từ xa thông qua web hoặc ứng dụng di động. Giải pháp được thiết kế để tích hợp với hệ thống hiện có, hỗ trợ tự động hóa quy trình định danh và giảm chi phí vận hành.

Công nghệ tích hợp trong FPT AI eKYC

FPT AI eKYC sở hữu loạt công nghệ tiên tiến như: Face Matching, Liveness Detection, OCR, Fraud Detection, kết nối trực tiếp với Cơ sở dữ liệu quốc gia về dân cư (C06 – Bộ Công an).

Với các công nghệ trên, FPT AI eKYC có thể xác minh tính chính xác của CCCD gắn chip lên đến 98%. Hệ thống có khả năng kiểm tra hơn 30 dấu hiệu giả mạo giấy tờ và phát hiện deepfake, giúp loại bỏ gần như hoàn toàn rủi ro giả mạo.

Tiêu chuẩn và chứng nhận

Giải pháp đã đạt các chứng chỉ quốc tế hàng đầu như:

- ISO/IEC 30107-3 Level 1&2 về An toàn danh tính

- ISO 27001:2013 về An toàn thông tin

- ISO 9001:2015 về Quản lý chất lượng sản phẩm

- PCI DSS – Bảo mật dữ liệu tài chính

- SOC 2 Type II – Vận hành an toàn dịch vụ

- Face NIST – Tìm kiếm chính xác khuôn mặt

Các chứng chỉ trên đây đảm bảo hệ thống được bảo vệ toàn diện khỏi rủi ro pháp lý, gian lận và vi phạm bảo mật, giúp người dùng yên tâm với giải pháp đáng tin cậy này.

Nhờ ứng dụng hạ tầng GPU và AI tối ưu, FPT AI eKYC giúp tiết kiệm 95% thời gian rà soát, hậu kiểm, trung bình chỉ mất 35–40 giây để hoàn tất một quy trình với độ chính xác trên 98%. Ngăn chặn >99% các cuộc tấn công lừa đảo và chiếm đoạt tài khoản .

Ứng dụng của FPT AI eKYC

FPT AI eKYC được ứng dụng trong nhiều lĩnh vực nhằm hỗ trợ xác thực danh tính khách hàng từ xa và tự động hóa quy trình định danh. Các ứng dụng phổ biến như:

- Ngân hàng: Mở tài khoản trực tuyến, xác thực sinh trắc học, chuyển tiền, thanh toán hóa đơn và kết nối ví điện tử mà không cần đến chi nhánh.

- Bảo hiểm: Xác minh thông tin khách hàng khi đăng ký hợp đồng hoặc yêu cầu bồi thường.

- Chứng khoán và fintech: Định danh nhà đầu tư trực tuyến theo quy định pháp lý.

- Thương mại điện tử: Xác thực danh tính người dùng để giảm rủi ro gian lận giao dịch.

- Dịch vụ số khác: Tích hợp vào website hoặc ứng dụng di động để đáp ứng yêu cầu xác thực và tuân thủ quy định.

Nếu doanh nghiệp đang tìm kiếm một giải pháp định danh điện tử an toàn, nhanh chóng và tuân thủ pháp lý, FPT AI eKYC chính là lựa chọn hàng đầu. Liên hệ ngay với FPT.AI để được tư vấn chi tiết, trải nghiệm demo miễn phí và khám phá cách giải pháp này giúp tối ưu quy trình, nâng cao trải nghiệm khách hàng và tăng lợi thế cạnh tranh trong kỷ nguyên số.

Các câu hỏi thường gặp khác về eKYC

eKYC có an toàn không?

Có. eKYC được đánh giá là an toàn khi triển khai theo đúng tiêu chuẩn công nghệ và quy định pháp lý. Hệ thống thường sử dụng mã hóa dữ liệu, nhận diện khuôn mặt, liveness detection và OTP để hạn chế gian lận và bảo vệ thông tin người dùng.

Không xác thực eKYC có bị hạn chế gì khi sử dụng ví điện tử?

Có. Tài khoản chưa hoàn tất eKYC có thể bị giới hạn giao dịch, hạn chế một số tính năng hoặc không được sử dụng đầy đủ dịch vụ tài chính. Việc xác thực giúp tăng mức bảo mật và mở rộng quyền sử dụng tài khoản.

eKYC có áp dụng cho người nước ngoài không?

Theo Thông tư 16/2020/TT-NHNN (sửa đổi Thông tư 23/2014/TT-NHNN), eKYC thường áp dụng cho khách hàng cá nhân trong nước. Một số trường hợp như tài khoản chung hoặc khách hàng là người nước ngoài có thể cần thực hiện KYC trực tiếp tại quầy giao dịch.

Trên đây là các thông tin về eKYC là gì và tổng hợp các thông tin về eKYC. Với sự phát triển mạnh mẽ của công nghệ và hành lang pháp lý ngày càng hoàn thiện, eKYC hứa hẹn tiếp tục mở rộng ứng dụng trong nhiều ngành nghề khác nhau, góp phần thúc đẩy quá trình chuyển đổi số tại Việt Nam. Nếu doanh nghiệp đang tìm kiếm giải pháp định danh điện tử uy tín, an toàn và dễ tích hợp, FPT AI eKYC chính là lựa chọn phù hợp để nâng cao lợi thế cạnh tranh trong kỷ nguyên số. Liên hệ ngay Hotline 1900 638 399 để được tư vấn!